こんにちは、はうです。

- 働いてコツコツ預金しているものの、利息は微々たるもの

- 物価も上がって、貨幣価値が実質目減りしている預金に不安

- 老後に預金を切り崩して、預金額が減り続けるのにメンタル耐えれる?

- かといって、預金を投資に回して大損とかしない?

といった方に、

50歳手前で投資を始めた私のリアルな投資結果をお伝えします!

特に、

今まで貯めてきた預金を投資に回したい!

という方に私の体験談が参考になれば幸いです。

1. 私の投資方針

私の投資方針はこちら。

- NISAのつみたて投資枠に月10万円

- NISAの成長投資枠に月20万円

- iDeCoに月6万7000円

- 特定口座に週10万円(月40万円)

と、

月77万円

ほど一気に移動しています!

具体的には

NISAは、

5年で1800万円(満額)を埋めきる

予定、

iDeCoは、

第1号被保険者で付加年金も申し込んだので

満額から1,000円引いた

月6万7000円

をフルで使い切る予定、

特定口座は

2年で1000万円

預金から投資に資金をシフトする予定、

で進めています。

すでに預金1000万円をシフト終了。

さらに預金を移動させ続けています。

投資対象は

インデックス投資

です。

具体的な投資信託については、後半で記載しますね。

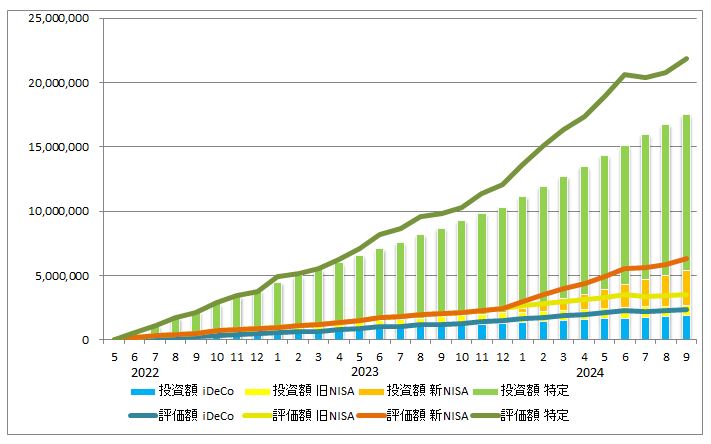

2. 2024年9月末までの資産推移

2022年5月から始めて今までの資産推移はこちら。

ちなみに、下記のグラフでは

実際の投資額を積み上げ棒グラフに

現在の評価額を積み上げ折れ線グラフに

して示しています。

現在の評価額は

現在の所有株数×月末の基準価格

で計算しています。

1747万8千円

投資して、

2184万円

にまで増えました。

436万2千円のプラス

です。

※百の位を四捨五入

7月に下がって心配しましたが、無事資産が増え始めました。

為替レートが140円台で落ち着いたおかげでしょうか?

3. 私のポートフォリオ

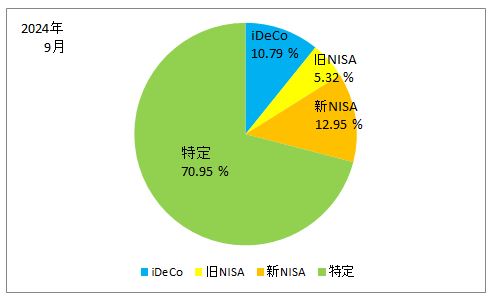

① 私が現在保有している株式(投資信託)の資産の内訳を口座別にまとめた円グラフはこちら。

| 口座 | % |

| iDeCo口座 | 10.79 |

| 旧NISA口座 | 5.32 |

| 新NISA口座 | 12.95 |

| 特定口座 | 70.95 |

※ 現在の評価額での割合を示しています。

預金を一気に株式にシフトさせているので、特定口座の圧倒的に割合が多いです。

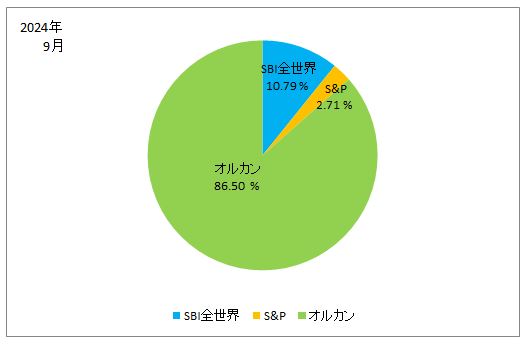

② 私が現在保有している株式(投資信託)の資産の内訳を株式別にまとめた円グラフはこちら。

| 投資信託 | % |

| SBI全世界 | 10.79 |

| SBIVS&P | 2.71 |

| オルカン | 86.50 |

ほとんどが、

eMAXIS SLIM 全世界株式(オール・カントリー)

です。

通称「オルカン」ですね。

具体的には以下の投資信託を保有しています。

- eMAXIS SLIM 全世界株式

(オール・カントリー)

→特定口座、新NISA、旧NISA(半分) - SBI・V・S&Pインデックス・ファンド

→旧NISA(半分) - SBI・全世界株式インデックス・ファンド

(雪だるま(全世界株式))

→iDeCo

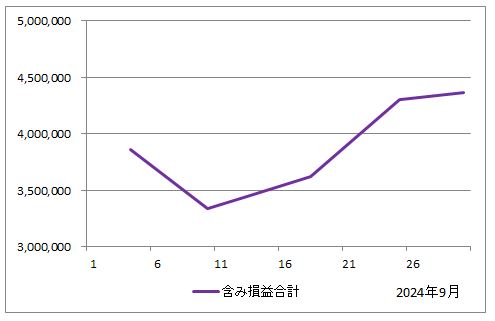

4. 今月の含み損益の推移

投資する時のメンタルに影響があるのは

どれだけ儲かったか?

(どれだけ損したか?)

一喜一憂しちゃいますよね。

ということで、私の取引報告書の約定日に合わせて、その日の含み損益をまとめてみました。

評価損益=現在の評価額-実際の投資額

で計算しています。

先月末の400万円から344万円まで落ち込んで、その後436万円まで上昇しました。

この落ち込みが結構こたえるんですよね。

意外と早い復活でよかったです。

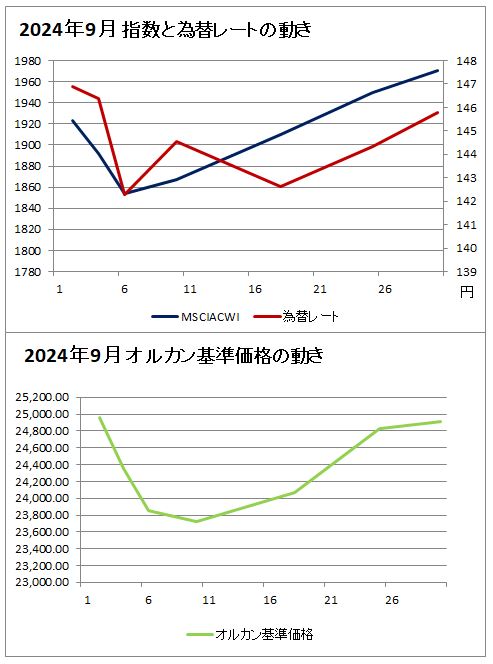

5. 今月の指数と為替レートの動き

私の取引報告書の約定日に合わせて、為替レート、指数、基準価格をまとめてみました。

上のグラフが為替レートと指数の動き、下のグラフがオルカンの基準価格の動きです。

ちなみに、上のグラフは

- 濃い青(左の軸)が、MSCIオール・カントリー・ ワールド・インデックス

(MSCI ACWI) - 赤(右の軸)が、米ドル/円の為替レート

です。

MSCIオール・カントリー・ ワールド・インデックスは、

「オルカン」が円換算後、連動を目指している指数ですね。

指数の動きを見ることにより、

円換算前の値動きがイメージできるのではないでしょうか?

為替レートは2日の149円から、6日の142円、10日の144円、18日の142円、25日の144円とギザギザに上下したあと、30日には146円まで円安になりました。

指数は2日の1923から6日の1854まで下がったあと、月末の1970まで右肩上がりに増えました。

その影響を受け、オルカンの基準値は2日の24,955円から10日の23,725円まで下がってあと、月末の24,913円まで右肩上がりに増えました。

為替が乱高下しましたね。

株価が良かったので、影響がならされた感じです。

<出典>

MSCI ACWI Index

※「MSCI ACWI」は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

5. まとめ

いかがでしょうか。

これから投資をはじめようかな?

でも怖いな。

と思っている方のチカラになれば幸いです。

長い目で見れば、右肩上がり!

最後まで読んでいただき、ありがとうございました!